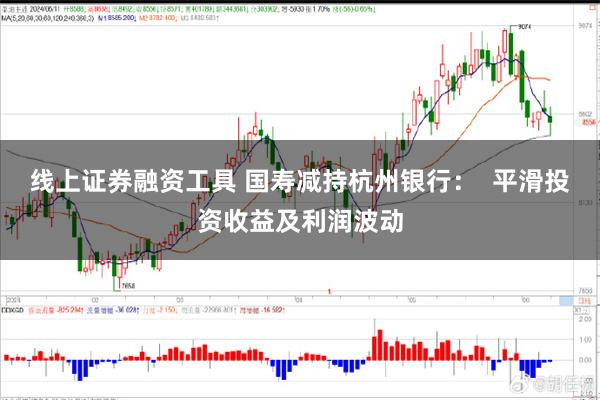

(原标题:国寿减持杭州银行: 平滑投资收益及利润波动)

整体来看,国寿此次减持杭州银行系中国人寿自身出于资产配置及战略调整需要,并非行业统一性调整。在新金融会计准则下,减持完成后预计将对中国人寿下半年投资收益及利润表现有一定的平滑作用。

8月20日,杭州银行发布公告称,中国人寿拟在公告披露之日起三个交易日后的三个月内,通过集中竞价或大宗交易方式减持其所持公司股份,合计不超过1.1亿股(含本数),即不超过公司普通股总股本的1.86%。

整体来看,本次减持行为系中国人寿自身出于资产配置及战略调整需要,并非行业统一性调整。在当前市场“资产荒”的背景下,险资对于银行股的热情仍然较高。此外,IFRS9新准则实施后,权益投资对保险公司利润表波动的影响加大,本次减持完成后,预计将对中国人寿下半年投资收益及利润表现有一定的平滑作用。

随着保险负债端规模的不断扩张,预计未来险企将进一步增持具有高分红、高资本增值、高ROE属性的资产,以进一步匹配保险行业资产端长期、稳定的需求。

本次减持后,中国人寿将全面退出杭州银行股东行列。按当前股价估算,国寿或将兑现约14.9亿元收益。此前,中国人寿曾先后两次减持杭州银行股份,合计约为22.7亿元,叠加公司此前所持有的1.1亿股份及历年分红,国寿投资杭州银行的财务投资回报率或超过160%。

在IFRS9新准则实施后,本次减持或在一定程度上平滑国寿投资收益导致的利润表波动。根据新金融准则的要求,保险公司增持A股上市公司股权,在不具有重大影响、共同控制或者控制的情况下,应当按照以公允价值计量且其变动计入当期损益(FVTPL)、或以公允价值计量且其变动计入其他综合收益(FVOCI)进行会计处理。

在该情况下,保险公司旨在通过持有上市公司股权获取投资收益,即公允价值变动收益;同时,在商业模式上也体现为财务性投资(或被动投资),而不是战略性投资。但其弊端为利润表的投资收益波动幅度较大,这将导致保险公司当期利润表表现承压。

在美国,电力生产商今年的煤炭消耗量预计将增加19%,但矿商多年来一直在限制产能,这将把2021年的产量增幅限制在10%以下。这迫使发电机消耗最脏的化石燃料储备,并加剧了对冬季供应的担忧。

这与欧洲目前的基准价格形成鲜明对比,最近几周,在能源紧缺的情况下,欧洲的基准价格一再飙升至创纪录水平。在荷兰的基准欧洲天然气期货前月合约在周二的交易价格约为每兆瓦时88欧元,或每千立方米约1150美元。但本月早些时候,该期货合约价格高达162欧元/兆瓦时,或每千立方米超过2000美元。

当持有上市公司有表决权股份具有重大影响(联营企业)时,保险公司应当按照长期股权投资法中的权益法进行确认和计量。保险公司按照A股上市年度实现净利润和其他综合收益(OCI)而产生的所有者权益的变动中应当享有的份额确认当期投资收益和其他综合收益,并调整长期股权投资的账面价值,且在实际收到现金股利时相应地减少长期股权投资的账面价值。

预计未来保险公司仍将青睐具有高资本增值、高ROE、高分红属性的公司,从而更好的匹配其资产端对于长期稳定现金流的需求,优化资产负债管理。

中国人寿作为财务投资者,于2009年投资杭州银行,曾先后两次增持,参股和增持合计出资约16.35亿元。

从上市后历年财务数据来看,杭州银行经营业绩稳健,预计本次中国人寿减持主要出于自身资产配置的需求。

截至2024年6月末,杭州银行总资产规模为1.98万亿元,较年初增长7.79%;实现营业收入和净利润193.4亿元、99.96亿元,同比分别增长5.36%和20.06%。

由此可见,杭州银行基本面向好,中国人寿并无基本面原因而减持的动机。

随着资产端长端利率的下行,叠加权益市场的持续波动,保险公司资产端显著承压。 此外,优质非标资产的陆续到期为险资增厚投资收益带来一定程度的压力。

与此同时,在新金融工具准则下,公允价值计量且其变动计入当期损益类权益资产加剧利润表的波动,随着此次减持行为的完成,预计将对中国人寿下半年投资收益及利润表现有一定的平滑作用。

(作者为专业投资人士)线上证券融资工具